准时达的24亿元A轮融资无疑是一级强心剂,为B2B供应链物流行业重新点燃了希望。这一使命,原来由合同物流人承担。

21世纪初是合同物流风光的十年,无数海龟和高学历人才涌入,用中英文混杂的方式搞定了一大批客户。但随着物流底层操作的崛起,快递、快运逐渐成为市场的主流。近年来,合同物流裹足不前,陷入长达十年的低迷期。

【核心导读】

1)服务2C的快递快运集体上市,早于他们发展的B2B供应链物流多年来裹足不前;

2)传统合同物流企业、快递快运企业、电商企业、制造业、分销企业都在尝试改变B2B供应链物流,但至今没有找到合理的突破路径;

3)新型供应链平台在服务领域、功能定位和扩张方式方面与传统的合同物流企业都有差异;

4)未来新型供应链平台将会与电商共同拥有订单的分配权,且独立运行,但成功的难度远大于电商。

1.B2B供应链物流的困境和探索

2016年-2018年,是快递、快运的上市潮,2C物流市场两年间诞生了7家超过百亿市值的巨头。先于他们起步的B2B供应链物流却一直不见起色。近几年,业内一直没有间断对这一领域的探索。传统合同物流企业、快递快运企业、电商企业、制造业、分销企业都在尝试,但至今没有找到合理的突破路径。

1.1 合同物流和快递快运企业探索均不成功

剧烈的产业链变革下,传统合同物流像逆水中的小舟,一直倒退,看不到一丝曙光;同时,快递、快运企业也在向合同物流渗透,把下一个增量锁定在合同物流领域,各种尝试也没有取得实质性的进展。

(1)合同物流企业陷入集体迷茫

无论是传统的老牌企业如宝供、远成、招商局、新杰等,还是新一轮的云量子、远孚、快兔、壹站等企业,在寻求突破的路上仍处于迷茫期,找不着方向,还处于讨论货量集合、三方赋能等各类操作层面的内容,且对标的对象大多是快递的加盟模式、专线平台的存量整合模式。不但没有突破30亿元的门槛,而且多数老牌企业正逐渐衰退,营业收入已从超30亿元降到了10亿元级别。

(2)快递、快运的探索碰壁

百世是最早做探索的企业,在其收购汇通快递和全际通快运前,就开始做合同物流业务。据了解,目前该项业务年营收约20亿元。虽然从整体收入贡献值来看,百世的合同物流业务要低于快递、快运业务板块,但其毛利水平稳固,拥有稳定的客户,服务底盘较扎实。

相反,作为快递、快运巨头的顺丰、德邦则没那么幸运。由于强管控的自营模式,所有的流程和制度都是以自我为中心,所以不具备做合同物流的基因。两家企业都在大客户上投入了大量的人力和精力,但依旧难以应对账期等各种问题,最终不得不降低投入,潜心研究合同物流的那些坑。

2018年底,顺丰斥资55亿元并购DHL在中国区的业务;德邦降低整车业务目标预算,现在看来,这些都可看作是对之前的尝试碰壁的交代。

1.2 流通类企业的探索:影响末端和渠道,但短期内无法击穿全链条

(1)电商巨头的探索

近10年来,以阿里、京东、唯品会、拼多多、美团为代表的新型电商平台抓住了人口的红利,迅速成为最耀眼的明星企业。由于直接面向C端,前期廉价获得流量后,掌控了消费端的数据和资源,反向卡主了供给侧的脖子。在消费供应链这一端,电商平台成为了链主,具备了反向渠道整合的可能性。

可以看到的事实是:京东自建物流;阿里利用菜鸟控制快递订单,又新增卡行、新配盟;唯品会自建品骏快递,美团也开始自建快驴做商家的原材料配送。

由于电商面对的是终端,其业务流程和要求远远低于B2B制造业的要求,短期内无法渗透到庞大的制造业端。

(2)传统流通类的探索:陷入与电商的厮杀

物流企业诸如苏宁、国美、神州数码等,也成立了苏宁物流、安迅、科捷等物流企业,但目前依然是在分销端的本行业内。而且受限于自身渠道能力,忙于与电商企业火拼,做供应链整合,这个故事也才刚刚开始。(运联传媒ID:tucmedia)

1.3 制造业的探索:出身特定行业,突破难度极大

制造业企业出于对渠道的管控,在早年间也大批量自建物流,后期随着规模逐渐扩大,又都开始承接社会业务。但始终没有突破行业限制,至今没有企业能够做到全行业服务的能力。

早年间,美的旗下的安得物流号称「抢货狂魔」,与招商物流、远成等企业低价抢货,但其服务项目单一,多为传统快消品和工业品的分销端的干线运输。随着车货匹配平台的兴起,传统的简单的「背靠背」整车运输业务信息不透明已被击穿,在没有利润的情况下,安得物流也逐渐降低了对这一板块的投入。

与电商企业相同,传统的制造业自建物流,依然是将重心放在了最容易起量的分销端。横向的跨行业拓展都搞不定的情况下,纵向产业链整合更无从谈起。如果一家企业连自己的供应链都无法击穿的话,又怎么可能帮别人做产业链整合。

2.传统合同物流与新供应链物流

将传统合同物流企业与新兴的供应链平台相比,其实不太恰当,但其业务范围重叠度是最大的,B2B供应链物流探索的使命,也支持由合同物流企业来肩负。当然,两者也存在很多不一样的地方,主要区别有以下几点:

2.1 服务领域不同:消费端VS供应端

传统的合同物流企业,比较成功的包括招商局、宝供、远成等,他们服务的客户最大的是宝洁、蒙牛、徐福记等这类的消费类企业,服务链条很短,仅仅是分销端的干线运输。

以准时达为代表的新型供应链物流企业,脱胎于大型制造业企业,一开始就具备服务全局的能力,其服务链条更侧重供应端,包含原材料的采购、资源协调、零部件物流、分销物流等。

2.2 功能定位不同:成本项VS效率项

按照科斯定理及后期张五常教授对企业边界的研究,物流外包,本质上是在平衡交易成本和内部管理成本。传统的合同物流,是典型的企业成本项,并未与企业内部发生太多供应链条上的关系。

由于传统合同物流主要是作为分销的成本项存在,从很多制造业和流通业上市公司年报里可以看到,多数企业将物流费用归到运杂费科目里。这表明了物流费用在企业内的定位不高,是属于非核心业务,注定了被持续不断地压缩。

而新型的供应链与企业的核心业务是强关联的,是命运共同体,不再是单纯的成本项。其定位由成本项转化为效率协同项,物流费用的投入对企业的运行效率有积极的正向影响。

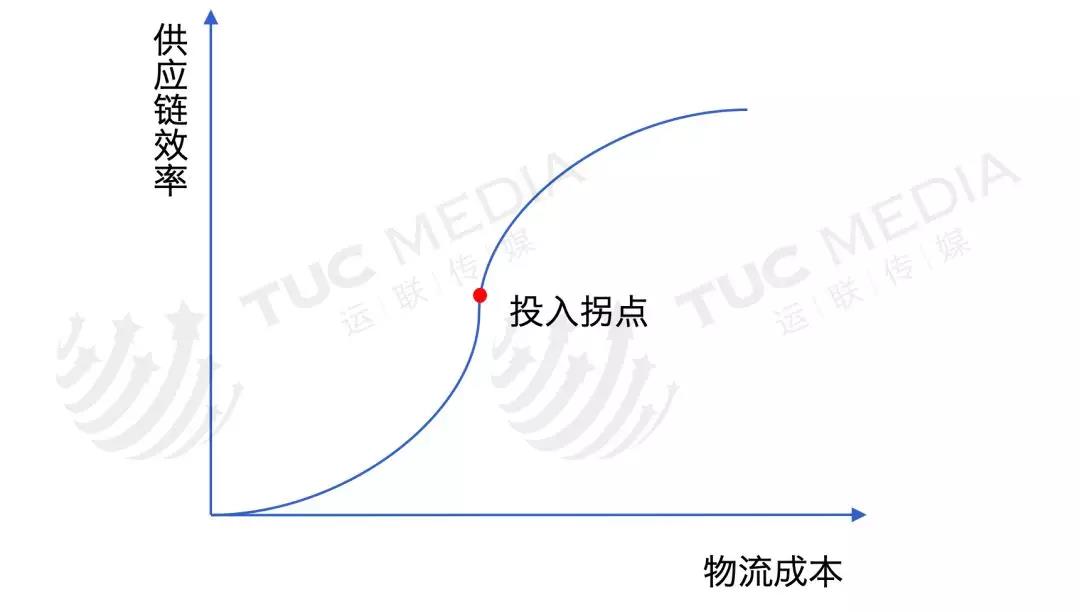

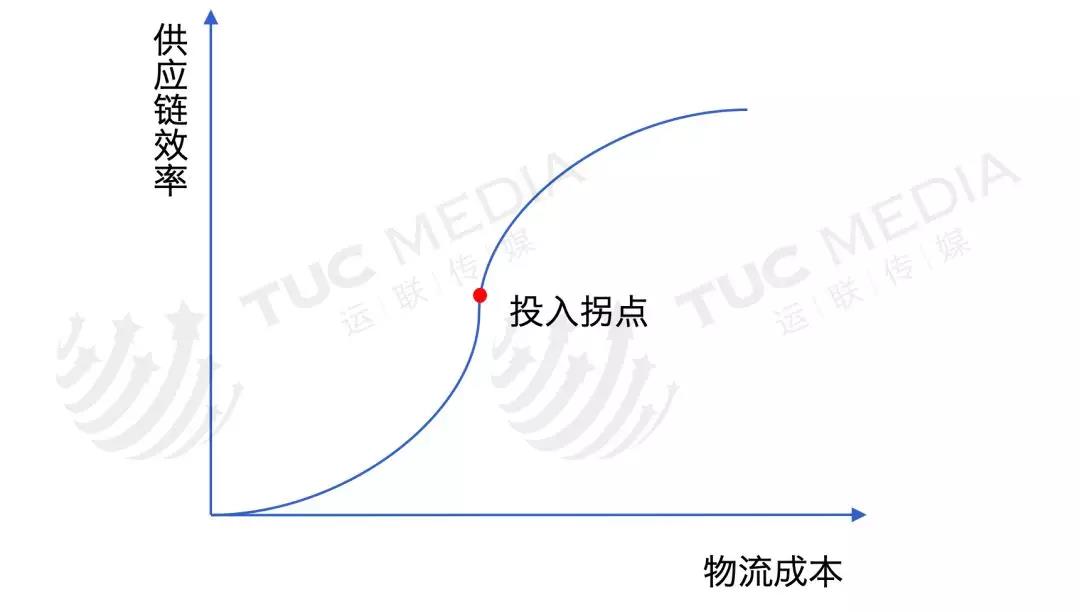

所以,新型供应链物流企业不会是单纯的成本领先型,会给所有的底层参与者服务溢价。企业清晰地知道,前期的物流投入带来的整体供应链效率的提升是有限的,但整体的边际效率是提升的;一旦到了投入拐点后,则会出现边际效率提升下降,需要新一波技术的提升来带动。

2.3 扩张方式不同:横向扩张VS纵向延伸

(1)传统合同物流企业:横向同质化扩张

传统合同物流企业采用的是项目制方式,基本是采用背靠背合同的方式来承接业务,绝大多数工作都由项目组完成。这种方式容易裂变,复制成本低,但导致中后台能力较弱,严重依赖项目组个人能力。

一个项目组由4-5人组成,包括项目组长、商务专员、客服、运力调度专员等,具备一个客户从开发到交付的完整链条的运作能力。项目制能灵活解决客户问题,做到以客户为中心。但其能力是同质的,且严重依赖项目经理的个人能力,只能在同类型需求客户中复制。

(2)新型供应链物流平台:纵向的产业协同

由于新型平台抓住了生产企业的全链条,具备多链条协作的资源,可以充分利用社会资源,开展纵向的产业协同。

如原材料的采购和运输、零部件入厂物流、不同生产环节间的场内物流、半成品和成品的仓储、生产地和分销地的区域协同、前后环节的运力和仓储协同等都有很大的分工和协作空间。

3.新型供应链物流平台的探索

上文第二部分提到的制造业企业的自建物流,理论上是可以成为新型供应链平台的。而之所以发展没达到预期,最主要的原因是这些企业把自己做成了传统的物流企业。自身纵向供应链没有做深做透的情况下,就盲目去做横向扩张。

新型供应链平台,应该摒弃传统合同物流企业的封闭性,改变其与制造业企业的弱关联和仅仅依靠服务分销端的弊端。

3.1 新型供应链平台应该具备以下功能

(1)协同:纵向供应链局部跑通的能力

只有在自己母体企业内跑通一个循环,提升了全供应链的协同能力,并且在提升效率的同时,能够一定程度上降低成本,才能具备横向扩张的能力。

(2)透明:数字化、信息透明

一些传统的企业物流,依靠与母公司的良好关系,坐吃山空,与下游供应商签订「背靠背」合同,依靠结算的信息不透明虚增利润。这类企业是没有前途的。

制造业链条很长,其中的很多环节是割裂的,各环节都形成了小范围的利益群体。只有通过系统、车联网、人工智能等新技术的有效应用,用数据击穿隔离墙,才能实现全渠道信息透明和数字化,实现资源的共享。

(3)开放:社会资源嵌入式的管理能力

新型供应链平台,一定不是重资产的物流企业,而是整合社会资源的管理平台。而且要改变原来的甲乙方的传统观念,把社会资源嵌入体系内,实现和自有资源同样的管控效果。(运联传媒ID:tucmedia)

3.2 新型供应链平台需要突破的困难

新型供应链平台脱胎于传统制造业的企业物流,天生存在很多缺陷。既有制造业的缺点,也有合同物流的缺点。

(1)平台边界:纵向做深和横向扩展的选择

新平台不同于传统的快递、快运企业,它与制造业和流通业企业是强关系,天然就导致了个性化需求较多,无法快速地大规模复制。

跨行业协同性差,比如危化品与快消品,根本无法实现资源整合,横向扩张基本代表着要从零开始。同行业内,比如中兴和华为,二者的运输交接要求差异性很大,需要的管理能力可能根本就不一样。这些都限制了平台的发展边界,纵向做深和横向扩展的选择,是一个很大的课题。

(2)社会资源管理:成本管控能力

传统合同物流企业发展不起来,一个很重要的原因是成本管理能力不行。这并不是说调度人员的压价能力不行,而是供应商是弱关系,成本不可控。

新型平台利用的也是社会资源,如何解决合同物流企业面临的问题,是决定平台竞争力的第二个重要问题。

(3)与制造业协同的节奏把控:先改革,再革命

新平台的出发点很好,但要改变传统的模式,切换成本极高,变革不可能一蹴而就。需要在不干扰制造业主要的情况下,先做收效明显的资源整合型业务,当粘合度高了以后,再做大规模的流程变革。

此外,节奏的把控也非常重要。节奏快了,容易影响主业;慢了就变成了传统的合同物流企业。

4.准时达融资事件对物流行业的影响

准时达的融资消息,对于寒冬里准备收缩过冬的物流从业者来说无疑是一声巨响。有人兴奋,有人冷漠,有人担心。而这只是B2B供应链领域的一个开端,制造业领域不止富士康一家大平台,接下来,还会不断有重量级大佬入场。

(1)订单权有望实现两权分立:新型互联网平台+电商,但新平台成功概率远低于电商

电商短期内很难击穿产业层,同样,产业层也很难撼动电商在消费端的地位,未来的一定阶段,双方将会并行成为订单的分配者。

但新平台的成功难度一定大于电商,它面临的行业壁垒、业务复杂程度等,远超以增量为主的电商。在准时达之前,安得、日日顺、海信&霍尼韦尔等企业已经做过探索,目前看来成果并没有预期的那么好。

(2)执行层:三方危机,平台兴起

新型的供应链平台从很大程度上替代了三方的功能,传统合同物流企业的机会不多了,但细分领域依然有机会,想做大却很难。

在物流的执行层,除了新型供应链平台整合的体系内底层操作单元,更大的订单会直接对接给社会平台,如整车运力平台和专线整合平台,这样能很大程度上降低交易成本。

(3)底层操作单元:多了一个选择

新平台的诞生和扩张,对于中小车队、专线来说多了一个选择。但无论是专线和整车平台,还是新型供应链物流平台,底层操作单元的要求越来越高了。

准时达的24亿元A轮融资无疑是一级强心剂,为B2B供应链物流行业重新点燃了希望。这一使命,原来由合同物流人承担。

21世纪初是合同物流风光的十年,无数海龟和高学历人才涌入,用中英文混杂的方式搞定了一大批客户。但随着物流底层操作的崛起,快递、快运逐渐成为市场的主流。近年来,合同物流裹足不前,陷入长达十年的低迷期。

【核心导读】

1)服务2C的快递快运集体上市,早于他们发展的B2B供应链物流多年来裹足不前;

2)传统合同物流企业、快递快运企业、电商企业、制造业、分销企业都在尝试改变B2B供应链物流,但至今没有找到合理的突破路径;

3)新型供应链平台在服务领域、功能定位和扩张方式方面与传统的合同物流企业都有差异;

4)未来新型供应链平台将会与电商共同拥有订单的分配权,且独立运行,但成功的难度远大于电商。

1.B2B供应链物流的困境和探索

2016年-2018年,是快递、快运的上市潮,2C物流市场两年间诞生了7家超过百亿市值的巨头。先于他们起步的B2B供应链物流却一直不见起色。近几年,业内一直没有间断对这一领域的探索。传统合同物流企业、快递快运企业、电商企业、制造业、分销企业都在尝试,但至今没有找到合理的突破路径。

1.1 合同物流和快递快运企业探索均不成功

剧烈的产业链变革下,传统合同物流像逆水中的小舟,一直倒退,看不到一丝曙光;同时,快递、快运企业也在向合同物流渗透,把下一个增量锁定在合同物流领域,各种尝试也没有取得实质性的进展。

(1)合同物流企业陷入集体迷茫

无论是传统的老牌企业如宝供、远成、招商局、新杰等,还是新一轮的云量子、远孚、快兔、壹站等企业,在寻求突破的路上仍处于迷茫期,找不着方向,还处于讨论货量集合、三方赋能等各类操作层面的内容,且对标的对象大多是快递的加盟模式、专线平台的存量整合模式。不但没有突破30亿元的门槛,而且多数老牌企业正逐渐衰退,营业收入已从超30亿元降到了10亿元级别。

(2)快递、快运的探索碰壁

百世是最早做探索的企业,在其收购汇通快递和全际通快运前,就开始做合同物流业务。据了解,目前该项业务年营收约20亿元。虽然从整体收入贡献值来看,百世的合同物流业务要低于快递、快运业务板块,但其毛利水平稳固,拥有稳定的客户,服务底盘较扎实。

相反,作为快递、快运巨头的顺丰、德邦则没那么幸运。由于强管控的自营模式,所有的流程和制度都是以自我为中心,所以不具备做合同物流的基因。两家企业都在大客户上投入了大量的人力和精力,但依旧难以应对账期等各种问题,最终不得不降低投入,潜心研究合同物流的那些坑。

2018年底,顺丰斥资55亿元并购DHL在中国区的业务;德邦降低整车业务目标预算,现在看来,这些都可看作是对之前的尝试碰壁的交代。

1.2 流通类企业的探索:影响末端和渠道,但短期内无法击穿全链条

(1)电商巨头的探索

近10年来,以阿里、京东、唯品会、拼多多、美团为代表的新型电商平台抓住了人口的红利,迅速成为最耀眼的明星企业。由于直接面向C端,前期廉价获得流量后,掌控了消费端的数据和资源,反向卡主了供给侧的脖子。在消费供应链这一端,电商平台成为了链主,具备了反向渠道整合的可能性。

可以看到的事实是:京东自建物流;阿里利用菜鸟控制快递订单,又新增卡行、新配盟;唯品会自建品骏快递,美团也开始自建快驴做商家的原材料配送。

由于电商面对的是终端,其业务流程和要求远远低于B2B制造业的要求,短期内无法渗透到庞大的制造业端。

(2)传统流通类的探索:陷入与电商的厮杀

物流企业诸如苏宁、国美、神州数码等,也成立了苏宁物流、安迅、科捷等物流企业,但目前依然是在分销端的本行业内。而且受限于自身渠道能力,忙于与电商企业火拼,做供应链整合,这个故事也才刚刚开始。(运联传媒ID:tucmedia)

1.3 制造业的探索:出身特定行业,突破难度极大

制造业企业出于对渠道的管控,在早年间也大批量自建物流,后期随着规模逐渐扩大,又都开始承接社会业务。但始终没有突破行业限制,至今没有企业能够做到全行业服务的能力。

早年间,美的旗下的安得物流号称「抢货狂魔」,与招商物流、远成等企业低价抢货,但其服务项目单一,多为传统快消品和工业品的分销端的干线运输。随着车货匹配平台的兴起,传统的简单的「背靠背」整车运输业务信息不透明已被击穿,在没有利润的情况下,安得物流也逐渐降低了对这一板块的投入。

与电商企业相同,传统的制造业自建物流,依然是将重心放在了最容易起量的分销端。横向的跨行业拓展都搞不定的情况下,纵向产业链整合更无从谈起。如果一家企业连自己的供应链都无法击穿的话,又怎么可能帮别人做产业链整合。

2.传统合同物流与新供应链物流

将传统合同物流企业与新兴的供应链平台相比,其实不太恰当,但其业务范围重叠度是最大的,B2B供应链物流探索的使命,也支持由合同物流企业来肩负。当然,两者也存在很多不一样的地方,主要区别有以下几点:

2.1 服务领域不同:消费端VS供应端

传统的合同物流企业,比较成功的包括招商局、宝供、远成等,他们服务的客户最大的是宝洁、蒙牛、徐福记等这类的消费类企业,服务链条很短,仅仅是分销端的干线运输。

以准时达为代表的新型供应链物流企业,脱胎于大型制造业企业,一开始就具备服务全局的能力,其服务链条更侧重供应端,包含原材料的采购、资源协调、零部件物流、分销物流等。

2.2 功能定位不同:成本项VS效率项

按照科斯定理及后期张五常教授对企业边界的研究,物流外包,本质上是在平衡交易成本和内部管理成本。传统的合同物流,是典型的企业成本项,并未与企业内部发生太多供应链条上的关系。

由于传统合同物流主要是作为分销的成本项存在,从很多制造业和流通业上市公司年报里可以看到,多数企业将物流费用归到运杂费科目里。这表明了物流费用在企业内的定位不高,是属于非核心业务,注定了被持续不断地压缩。

而新型的供应链与企业的核心业务是强关联的,是命运共同体,不再是单纯的成本项。其定位由成本项转化为效率协同项,物流费用的投入对企业的运行效率有积极的正向影响。

所以,新型供应链物流企业不会是单纯的成本领先型,会给所有的底层参与者服务溢价。企业清晰地知道,前期的物流投入带来的整体供应链效率的提升是有限的,但整体的边际效率是提升的;一旦到了投入拐点后,则会出现边际效率提升下降,需要新一波技术的提升来带动。

2.3 扩张方式不同:横向扩张VS纵向延伸

(1)传统合同物流企业:横向同质化扩张

传统合同物流企业采用的是项目制方式,基本是采用背靠背合同的方式来承接业务,绝大多数工作都由项目组完成。这种方式容易裂变,复制成本低,但导致中后台能力较弱,严重依赖项目组个人能力。

一个项目组由4-5人组成,包括项目组长、商务专员、客服、运力调度专员等,具备一个客户从开发到交付的完整链条的运作能力。项目制能灵活解决客户问题,做到以客户为中心。但其能力是同质的,且严重依赖项目经理的个人能力,只能在同类型需求客户中复制。

(2)新型供应链物流平台:纵向的产业协同

由于新型平台抓住了生产企业的全链条,具备多链条协作的资源,可以充分利用社会资源,开展纵向的产业协同。

如原材料的采购和运输、零部件入厂物流、不同生产环节间的场内物流、半成品和成品的仓储、生产地和分销地的区域协同、前后环节的运力和仓储协同等都有很大的分工和协作空间。

3.新型供应链物流平台的探索

上文第二部分提到的制造业企业的自建物流,理论上是可以成为新型供应链平台的。而之所以发展没达到预期,最主要的原因是这些企业把自己做成了传统的物流企业。自身纵向供应链没有做深做透的情况下,就盲目去做横向扩张。

新型供应链平台,应该摒弃传统合同物流企业的封闭性,改变其与制造业企业的弱关联和仅仅依靠服务分销端的弊端。

3.1 新型供应链平台应该具备以下功能

(1)协同:纵向供应链局部跑通的能力

只有在自己母体企业内跑通一个循环,提升了全供应链的协同能力,并且在提升效率的同时,能够一定程度上降低成本,才能具备横向扩张的能力。

(2)透明:数字化、信息透明

一些传统的企业物流,依靠与母公司的良好关系,坐吃山空,与下游供应商签订「背靠背」合同,依靠结算的信息不透明虚增利润。这类企业是没有前途的。

制造业链条很长,其中的很多环节是割裂的,各环节都形成了小范围的利益群体。只有通过系统、车联网、人工智能等新技术的有效应用,用数据击穿隔离墙,才能实现全渠道信息透明和数字化,实现资源的共享。

(3)开放:社会资源嵌入式的管理能力

新型供应链平台,一定不是重资产的物流企业,而是整合社会资源的管理平台。而且要改变原来的甲乙方的传统观念,把社会资源嵌入体系内,实现和自有资源同样的管控效果。(运联传媒ID:tucmedia)

3.2 新型供应链平台需要突破的困难

新型供应链平台脱胎于传统制造业的企业物流,天生存在很多缺陷。既有制造业的缺点,也有合同物流的缺点。

(1)平台边界:纵向做深和横向扩展的选择

新平台不同于传统的快递、快运企业,它与制造业和流通业企业是强关系,天然就导致了个性化需求较多,无法快速地大规模复制。

跨行业协同性差,比如危化品与快消品,根本无法实现资源整合,横向扩张基本代表着要从零开始。同行业内,比如中兴和华为,二者的运输交接要求差异性很大,需要的管理能力可能根本就不一样。这些都限制了平台的发展边界,纵向做深和横向扩展的选择,是一个很大的课题。

(2)社会资源管理:成本管控能力

传统合同物流企业发展不起来,一个很重要的原因是成本管理能力不行。这并不是说调度人员的压价能力不行,而是供应商是弱关系,成本不可控。

新型平台利用的也是社会资源,如何解决合同物流企业面临的问题,是决定平台竞争力的第二个重要问题。

(3)与制造业协同的节奏把控:先改革,再革命

新平台的出发点很好,但要改变传统的模式,切换成本极高,变革不可能一蹴而就。需要在不干扰制造业主要的情况下,先做收效明显的资源整合型业务,当粘合度高了以后,再做大规模的流程变革。

此外,节奏的把控也非常重要。节奏快了,容易影响主业;慢了就变成了传统的合同物流企业。

4.准时达融资事件对物流行业的影响

准时达的融资消息,对于寒冬里准备收缩过冬的物流从业者来说无疑是一声巨响。有人兴奋,有人冷漠,有人担心。而这只是B2B供应链领域的一个开端,制造业领域不止富士康一家大平台,接下来,还会不断有重量级大佬入场。

(1)订单权有望实现两权分立:新型互联网平台+电商,但新平台成功概率远低于电商

电商短期内很难击穿产业层,同样,产业层也很难撼动电商在消费端的地位,未来的一定阶段,双方将会并行成为订单的分配者。

但新平台的成功难度一定大于电商,它面临的行业壁垒、业务复杂程度等,远超以增量为主的电商。在准时达之前,安得、日日顺、海信&霍尼韦尔等企业已经做过探索,目前看来成果并没有预期的那么好。

(2)执行层:三方危机,平台兴起

新型的供应链平台从很大程度上替代了三方的功能,传统合同物流企业的机会不多了,但细分领域依然有机会,想做大却很难。

在物流的执行层,除了新型供应链平台整合的体系内底层操作单元,更大的订单会直接对接给社会平台,如整车运力平台和专线整合平台,这样能很大程度上降低交易成本。

(3)底层操作单元:多了一个选择

新平台的诞生和扩张,对于中小车队、专线来说多了一个选择。但无论是专线和整车平台,还是新型供应链物流平台,底层操作单元的要求越来越高了。